月光下的资金幻海:个人配资与股市的光影游戏

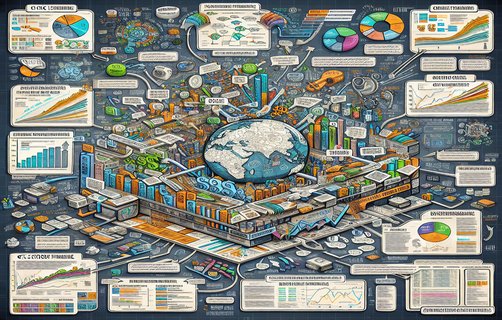

夜色中,资金像潮汐般推移,个人配资成为一束既温柔又锋利的光。当宏观流动性充裕、政策倾斜于稳增长时(据中国证监会2023年报告与Wind数据),杠杆资金推高交易量与估值;当监管收紧、利率上行,波动与风险同时放大。

股市走向预测不再是单一公式:需结合货币政策、财政刺激、外资流入与产业政策。政策调整(如新股发行节奏、融资 新规)会改变融资成本与资金偏好,进而影响行业估值结构(国家统计局与IMF相关研究表明,监管变动能在6-12个月内显著影响市场情绪)。

市场波动的度量依赖绩效指标:年化收益、夏普比率(Sharpe = (Rp-Rf)/σp)、贝塔(Beta)、最大回撤等。例:初始本金10万元,期末16万元,简单收益率=(160000-100000)/100000=60%;若持有期为2年,年化复合增长率CAGR = (1.6)^(1/2)-1 ≈ 24.6%。风险管理建议:止损、仓位限制、对冲与流动性缓冲。

案例趋势回顾:2015年股灾、2020年疫情冲击与2021年行业监管显示,政策导向直接影响板块轮动与估值重估。企业层面:高杠杆企业在监管收紧时融资成本上升、偿债压力显著(参考《金融研究》相关分析)。

应对策略:一是企业需优化资本结构、提前锁定中长期资金;二是行业应提高信息披露与合规成本控制以降低监管不确定性;三是个人与配资机构应以绩效指标为监测核心,定期压力测试与场景演练(参考世界银行与IMF关于金融稳定性建议)。

政策解读要点:短期微调意在抑制泡沫、长期导向利于实体经济;对投资者而言,理解政策传导链比简单预测涨跌更重要。通过案例分析与数据驱动的绩效监测,企业与投资者能把波动转为优化资源配置的机会。

你愿意把哪一部分资金用于对冲?你更倾向于短期套利还是长期配置?在当前政策节奏下,你会如何调整仓位与行业偏好?

评论

张辰

写得很有画面感,CAGR 的示例对我很有帮助。

MarketGuru

很实用的风险管理建议,尤其是压力测试与流动性缓冲。

小文

政策解读部分很到位,期待更多行业细分案例分析。

Eli_投研

结合了权威数据与实操公式,适合配资用户阅读。